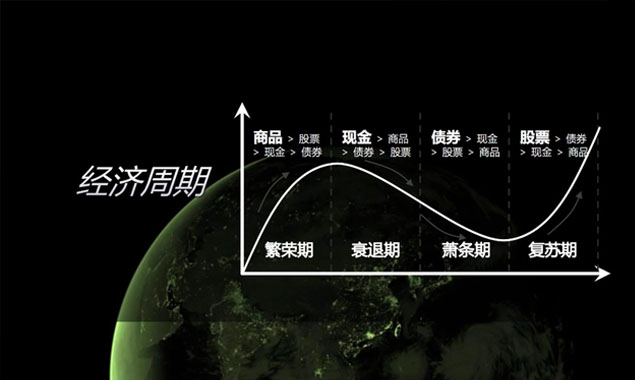

从经济周期的角度看,世界经济进入经济周期的一个新阶段,各种泡沫存在破裂的迹象,尤其是科技泡沫和楼市泡沫,其表现是一些大型科技公司股价出现大跌,一些国际一线城市的房价开始出现下跌。从投资角度看,投资者应密切关注短中波周期,从而才能做出正确的选择。

传统四类 经济周期比较

投资者的资源是有限的,投资者的精力也是有限的,在尽量短的时间内实现投资回报极大化的目标,是尊重时间“价值”的表现,可以称之为“要素投入时间价值极大化”。

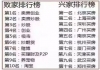

按照传统的分类方法,依照时间长短分类,可以把经济周期分为基钦周期、朱格拉周期、库兹涅茨周期、康德拉季耶夫周期四类。

基钦周期经历的时间最短,一般为2年至4年,基钦周期也称为“短波周期”。朱格拉周期大致为7年至11年,一个朱格拉周期大致包括两个基钦周期,朱格拉周期也叫做“中波周期”。从经济史看,有时每隔10年就出现经济萧条甚至是金融危机,正好是一个朱格拉周期。

洛克菲勒当年能在爆发金融危机时做出正确的选择,就是由于他正好把握了朱格拉周期或中波周期。朱格拉周期或中波周期,是由法国经济学家朱格拉在1860年提出的。可见,投资者把握朱格拉周期或中波周期是非常重要的。投资者可以在周期的每个阶段选择正确的投资方式。依据朱格拉周期或中波周期,投资者看清或判断未来10年的投资方向和经济趋势是可能的。

但是,基于投资者自身的局限性,把握基钦周期或短波周期的概率最高,因为与其他周期的时间相比,一个基钦周期或短波周期经历的时间最短。基于基钦周期或短波周期,投资者在周期的每个阶段选择投资方式,才能在尽量短的时间内实现收益最大化的目标。由于基钦周期或短波周期经历的时间短,投资者可以依据自身的财富存量及未来的财富流量,选择合适的投资性品种进行投资。

库兹涅茨周期又称建筑周期,大致为15年至20年。从经济状态和经济形势变化的情况来看,在中短波周期内,投资者相对易于把握。按照时间长短计算,库兹涅茨周期时间较长,投资者应具备长期眼光或战略性眼光,才能看清财富存在的机会。从房地产投资的角度而言,把握库兹涅茨周期是非常重要的。库兹涅茨周期由美国经济学家、诺贝尔经济学奖获得者库兹涅茨提出。从房地产业或建筑业的周期看,其经历的时间较长。中国房地产业自2003年至2018年经历了一轮15年的“库兹涅茨周期”,在这轮周期中,中国出现了21世纪第一次“财富大爆炸”。尽管如此,对投资者而言,把握这么长时间的周期,能看清这么长时间的周期,依然是比较难的。而且,从时间价值以及从防控资金风险角度看,相对于短中波周期而言,库兹涅茨周期更难把握。

康德拉季耶夫周期的时间跨度大约为40年至60年,又称为“长周期”或“长波”,他由康德拉季耶夫于1926年提出。康德拉季耶夫把“长周期”或“长波”划分为上升波和下降波。由于康德拉季耶夫周期跨度太大,极少投资者能把握这样长时间的跨度。

三类新经济周期比较

可以从产业的角度对经济周期分类,包括基钦周期(存货周期)、泡沫周期(房地产泡沫周期)和创新周期(高科技产业周期)。

由于基钦周期与工商业企业的存货变动密切相关,一般工商业企业应把握基钦周期的规律。泡沫周期,主要指房地产泡沫周期,这里需要注意的是要区分房地产周期与房地产泡沫周期。房地产周期时间更长,包括了房地产泡沫周期。房地产泡沫周期具体是指当房地产投资盛行时所产生的周期,一般包括泡沫形成阶段、泡沫顶峰阶段和泡沫破灭阶段。房地产投资者应格外关注房地产周期,应避开在房地产泡沫顶部非理性投资房地产。

创新周期又称为高科技产业周期,这是由于高科技产业与创新密切相关。另外,创新周期也与“长波周期”密切相关,一波创新潮的出现,往往会带来一波较长时期的高科技产业的发展。高科技企业应更多地关注创新周期。可以把创新划分为基础创新(原始创新)和融合创新(运用基础创新的成果于其他产业之中)。

关于创新周期,经济学家熊彼特作过深入的分析。他提出,经济总是动态和静态同时存在,也就是说,经济总是处于一种均衡向另一种均衡的状态中。引起这种状态的变化,是由熊彼特所指的“创新”引起的。熊彼特所指的创新包括多个方面,具体是指引进新的生产方法或生产技术、控制原材料的新供应来源、进行企业组织的创新、引进新的产品、寻找新的市场等。

熊彼特把产业革命视为技术创新活动大规模集中的浪潮,认为康德拉季耶夫周期与产业革命阶段相关,而每次产业革命又与该时期大规模的技术创新浪潮及其消化吸收的过程一致。这里的消化吸收过程实质是模仿过程。

自18世纪中叶以来,大致存在四轮创新周期。第一轮以蒸汽机的发明为基础,第二轮以钢铁和铁路技术的创新为基础,第三轮以电力、汽车、化学等创新为基础,第四轮以信息技术创新为基础。

在第四轮创新周期中,信息技术创新催生一大批公司。由于这些公司估值过高,信息技术创新的泡沫太大,在2018年年底开始出现泡沫破裂的先兆,一些大的科技公司的股价大幅下跌。这轮创新周期的“繁荣”源于两个方面,一是信息技术的基础创新是一次重大创新,并产生了以此为基础的产业融合,智能手机的出现将此轮创新推向了高潮;二是由于2008年次贷危机和2009年欧债危机之后,全球货币泛滥,将信息技术创新泡沫越吹越大。由于信息技术创新产生的效应逐年递减,由此衍生的产业创新的效应也在递减。智能手机产生的负效应越来越明显,加上2015年底美国货币改革开始转向中性,并逐步转向从紧,此轮科技泡沫开始破裂。

信息技术创新泡沫之后,科技创新将沉寂一段时间,待出现新的更大技术创新,又会迎来新一轮创新周期。