对于居民家庭来说,大类投资主要有三类,即房产、股票和债权。债权包括债券、银行理财产品、银行存款等。现金也是一种债权资产,是中央银行对持有人的负债。

除此之外,还有黄金、古董、红木等投资品,但这只是少数人的小量投资,不属于大类投资。

20多年的大类投资:股市和房市冰火两重天

20多年来,中国居民投资的大体方式是:穷人存款、富人买房。因为穷人钱少,付不起首付款,只能将少量资金存到银行,获取少量利息;银行将钱贷给富人。富人只需要支付少量首付款(最低可以低到10%),通过银行贷款加杠杆,买了一套又一套。20多年过去了,房价最高涨了20倍以上。结果,穷人越来越穷,富人越来越富。

★以北京西三旗的房屋为例,20多年前房价只有2500元/平方左右,而现在涨到50000左右,涨幅20倍左右。如果买房时只支付20%年首付,比如100平方25万,只付5万元首付,而现在该房屋价值500万元左右,则买房者首付款投资收益率高达100倍。

对于多数工薪家庭来说,存款的目的是为了买房。房价涨了20倍,意味着他的资产贬了90%以上。因为2500元存款20年前在北京可以买一平方,但在银行存了20年后,现在连本带息也买不到1/10平方。

再看中国的股票市场。上证指数从2007年的6000多点,跌到去年年末的2400点(当然中间也反弹过5000点)。在中国进行股票投资的家庭大部分都是亏损,亏损率在50%以上的家庭不在少数。

以下是对许多炒股人惨状的描述:

十年炒股两茫茫,先亏车,后赔房; 千股跌停,无处话凄凉!纵有涨停应不识,人跌傻,本输光。 牛市幽梦难还乡,睡不着,吃不香。 望盘无言,惟有泪千行!

作者:著名诗人白居易的弟弟——白交易

一边是买房发大财,另一边是股市投资普遍亏损、严重亏损。以下是网友形容20多年来股票投资和房产投资冰火两重天的一个贴子,虽然有点夸张,但大致反映了二者的基本状况:

进行债权资产的投资可以分为两种:大多数居民家庭的利息收入不能跑赢通货膨胀。以国债为例,3个月、1年期、3年期、10年期中债国债在2002年至2017年平均收益率分别为2.4%、2.6%、2.9%和3.56%,虽然名义收益为正数,但实际上资产已经贬值。银行存款利率还略低于同期国债。

当然,也有极少数人因种种原因,购买的债权资产利息特别高,其债权资产的收益不仅跑赢了通货膨胀,甚至跑赢了房价。但这种高收益的债权投资,除了特权或特殊关系外,一般人要承担较高的风险。如去年大批PtP平台爆仓,许多投资者血本无归。

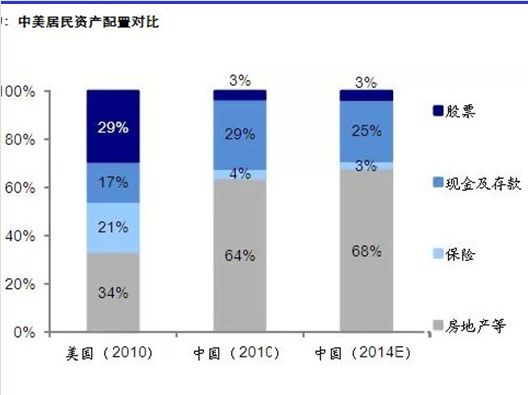

与上述投资收益状况相对应,在大类资产中,中国家庭资产配置主要是房产,金融资产较少;在金融资产中,股票占比就更少。

以下是中、美两国家庭资产配置对比:

在美国居民资产配置中,股票和保险占50%,而房产只有三分之一;中国居民资产配置中,股票和保险总共只有6%,房产占68%,在工薪家庭的资产配置中,房产占比更是高达80%以上。

买股票和保险,是将资金投资于优质企业(居民买保险,保险公司最终也是将资金投资于优质企业),支持优质企业发展;买房则是买一堆钢筋水泥,让资源闲置。这正是中国企业融资难、融资贵的重要原因之一。

中国资产估值现状:房价过高,股价偏低

对当前中国大类资产的总体价值判断是:房价站在高高的山顶上,是当前中国风险最大的资产;股价处在深深的谷底,是目前中国估值最低的资产。

判断房价高与低有多种方式。其中一个重要方式是与居民收入作比较。以北京为例,2016年人均年收入只有119928元,在北四环附近买一套100平方的两居室,加上中介费、各种税款以及装修费,总共需要近1000万元,在不吃不喝的情况下需要工作近100年。

判断房价高与低还可以进行横向比较。有人作过计算,仅北、上、广、深四个一线城市的房屋总价值 可买下半个美国的房产。

计算方法是:

●北、上、广州、深常住人口分别为2170万、2426万、1308万、1078万人,人均住房建筑面积分别为32、35、28、27平方米。

● 四个城市的居民住房总面积,再乘以均价即可得到住房总价值,分别为3.7、4.8、1.0、2.0万亿美元。加11.5万亿美元。

● 而美国全国家庭住房总价值也就26万亿美元 。

房地产名家潘石屹计算的结果是,中国房地产市值超美国、欧盟、日本三个地方总值。以下是他讲话的原文:“我查了好多数字,有人说是200万亿人民币,有人说是300万亿,有人说是400万亿,最高说到470万亿,最近我到网上看到中国房地产的市值,是65万亿美元”。

在潘石屹发表以上讲话不久,知名房地产专家、北京中原地产市场总监张大伟对中国房屋的总价值又给出了一个更高的数据:中国房产市值约100万亿美元,超过全球GDP总和。

对房地产市场的判断,一看价格,二看总量。如果总量供过于求,价格很难上涨。近20多年来,不少城市的房价涨了十几倍甚至几十倍,但广西北海的房价涨幅很少,因为房子太多。

对中国目前的房屋供应是否过剩以及过剩多少,我没有看到准确的数据,但感觉大家的判断分歧较大。

原中金公司总裁兼CEO朱云来认为,中国多盖了三亿人的房子。未来房价将跌到刚需能买起为止。他的根据是:按人均30平米计算,中国的商品房已经足够十亿人居住。而中国目前城镇人口只有七亿人,这意味着中国目前空置的住房足够三亿人居住。

而中国恒大研究院任泽平则认为:中国住房没有过剩。他的依据是:2017年中国城镇人均建筑面积为34.4平方米,套户比为1.07。 从国际看,美、日分别为1.15、1.16,德国为1.02,英国为1.03,而中国低于1.1,不存在总量过剩。预计2018-2030年中国城镇年均住房需求大致为11-13亿平方米;2017年中国城镇化率58.5%,到2030年达70%时,城镇人口将再增加约2亿。

我认为,判断中国房屋过剩状况有多个指标:

第一个指标:已建好的房子,还有多少没有卖出。

第二个指标:土地已经卖出、准备建或正在建的房屋还有多少。

第三个指标:房屋虽然已经卖出,但买者不住,甚至永远不住。

这里有几种情况:

第一种,纯粹用来投资炒作;

第二种,拆迁补偿了多套;

第三种,不少农村女孩出嫁要求男方必须在县城买房。这一条已经成了不少地区的普遍现象。

第四个指标:房子已经卖出,房东也已经入住,但住不了多久还得再回到农村,因为在城里没有工作,没有收入,住在城里开支比较大,呆不下去。我在东北某县城就见到部分农民因拆迁整体进城住楼房,又因城市生活开支大、在城里住不起,不得不返回农村的现象。

任泽平提出,到2030年中国城镇化率达70%时,城镇人口将再增加约2亿,这只是一种理想。如果经济下滑、城镇就业岗位减少,新的“上山下乡”一样会出现,城镇化率不升反降不是不可能。以为城市化率只会刚性上升;以为中国城市化率很快会达到发达国家的最高水平;以为进城人口都能买房,这些都是误解。

在房价连续20多年单边上涨、涨幅高达十几倍甚至几十倍的同时,中国的股市则是由十多年前的6000多点、三年前的5000多点跌到年前的2400多点。三年间,大盘跌了一半以上,不少股票跌了三分之二以上。

到现在,股票总体市盈率12倍左右,也就是说,买股票12年的利润就能收回投资。在整个市场占比最大、市盈率最低的银行股,市盈率6倍左右。中国银行、农业银行、浦发银行、光大银行等十多家银行股市盈率都在6倍以下。民生银行的市盈率更是低到只有4倍多。

再看市资率。民生银行每股净资产9.37元,而股价(2月22日收盘价)只有6.07元,市净率0.64倍。也就是说,净资产价值一元的物品只卖0.64元,比净资产还低三分之一。目前已上市的32家银行,市净率低于1的有22家,即有三分之二的上市银行股价低于其净资产。

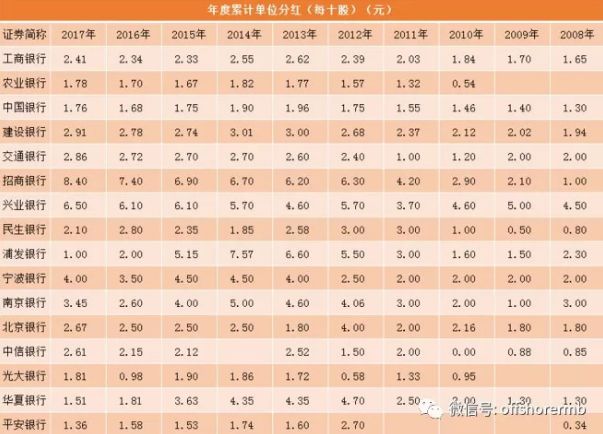

对于许多居民来说,当他们有钱时,面临着到银行存款还是买银行股票的两种选择。目前大多数银行一年期存款利率是1.95%,理财产品年化收益率4%左右。但理财产品是不保本的。买银行股票的收益有两个方面:一是分红,二是股价上涨。以下是各家上市银行近10年的分红:

最高的招商银行2017年每10股分红8.4元。2017年初招商银行股价17元,10股170元。投资170元,分红8.4元,收益率4.9%,高于存款利率,也高于银行理财产品收益率。除此之外,招商银行的股价从2017年初的17元涨至2017末的30元,涨幅76.4%。

招商银行的股价从今年1月3日的24.38元,涨至2月22日的30.63,已经上涨25.63%。只要招商银行在下月(3月23日公布年报)进行的分红能高于4.4%,则今年年初就购买招商银行股票的投资者,在今年第一季度内就能获得30%的收益。

今年股市刚刚启动,银行股继续上涨将是大概率事件。所以,今年购买招商银行股票的投资者,其收益率超过30%也是大概率事件。招商银行如此,其他银行股今年的收益率也会不差上下。就是规模最大的工商银行股票也从今年1月4日的5.15元,涨到2月22日的5.55元,涨10.7%。

以上是将股票投资与银行存款及买银行理财产品相比。下面再将房产投资、银行理财、股票投资进行比较。如上所述,在北京北四环附近买一套100平米的两居室,房价加上各种费用及装修费总共需要1000万元左右。如果将这套房屋出租,年租金最高也只能达到10万元左右。

这10万元房租还要支付税款、物业管理费、中介费等,如果房价不再上涨,则该项投资的年收益率不到1%,从今年三大类投资收益看,不仅大大低于股票投资,甚至大大低于银行一年期存款利率。

当然这20年人们进行房产投资主要不是看重房租,而是看重房价上涨。但问题是房价已经由单边上涨转向滞涨甚至调整。前天公布的房市信息:今年1月份4个一线城市二手住宅销售价格环比下降0.1%。其中:北京、广州和深圳分别下降0.1%、0.3%和0.3%,上海持平。

从这个信息看,上述在北京北四环买房的投资,不到1%的年收益率中不仅要税款、物业管理费、中介费等,还要扣除0.1%的房价下降损失,如果再扣除装修折旧,房屋出租的收益可能是负数。

当然,北京二手房价下降0.1%,这只是今年一月份的数据,这个数据并不能代表全年,更不能代表今后的长期趋势。

中国房价还会涨吗?

要回答房价未来是否还会涨,需要弄清楚这20多年哪些因素导致房价上涨,这些因素未来会发生哪些变化。导致房价上涨的因素可以从需求和供给两个方面分析。

在需求方面,主要可以概括为以下几点:

Ø 几亿农村人口进城形成的刚需;

Ø 货币增长过快,而新增货币更多的流向房市;

Ø 股市较差增加了房屋的投资需求;

Ø 办企业难、效益差,使大量产业资金转向房市;

Ø 热钱流入形成的需求。

过去四十年,中国广义货币供应量M2年均增速15%,1998-2017年M2增长了16倍。尤其是2008年以后的近十年存在严重的货币超发,M2广义货币从40万亿上翻4倍至167万亿。

导致房价上涨,一方面是需求旺盛,另一方面是房价中所包含的成本增长较多。其中一个重要成本就是土地价格。根据机构数据,2015年商品房销售8.7万亿,土地出让金占37%,其他税收约占25%。这两项占当年总房价的62%。

未来房价涨还是降将主要取决于以下因素:

Ø 货币增多少;

Ø 房产税收多少;

Ø 未来人口减多少。

首先看信贷和货币增长。

2019年1月新增信贷3.2万亿,社融4.6万亿1月末M2余额186.59万亿元同比增长8.4%。

1月份70城商品住宅均价价环比58个上涨,8个下跌,4个持平。一线城市新建商品住宅销售价格同比上涨3.3%,涨幅比上月扩大0.5个百分点 。二线城市新建商品住宅和二手住宅销售价格同比分别上涨11.6%和8.0%,涨幅比上月分别扩大0.3和0.1个百分点。

三线城市新建商品住宅销售价格同比上涨11.0%,涨幅比上月扩大0.2个百分点,二手住宅销售价格同比上涨8.2%。

以上两组数据说明:货币仍然在快速增长,多数城市的房价仍然在上涨。

从未来的趋势看,信贷和货币继续快速增长在所难免。一个重要原因,当前仍然主要是通过基建推动经济增长。

农业农村部副部长韩俊最近表示,乡村振兴战略规划今后五年 大约需要投资7万亿元以上。民航局副局长王志清最近表示:到2025年 中国将新增布局机场130余个。

中铁总总经理陆东福说,2019年,全国铁路固定资产投资将保持强度规模,优质高效完成国家下达的任务目标,确保投产新线6800公里,其中高铁3200公里。陆东福说,今年,西部有条“大铁路”有望开工建设。中铁总将确保川藏铁路全线可研在2019年二季度完成,并在三季度报批。同步深入展开重点控制性工程初步设计,力争在2019年三季度末具备开工建设条件。

据不完全统计,从去年下半年到2019年,27个高铁项目将开工建设,计划投资额超过10000亿元,为历史最高的计划投资额。

以上只是今后几十基建投资的一部分。如果加上各级地方政府已经规划的基建项目,将是一个巨大的投资规模。为满足这些投资需求,不得不加快信贷供应和货币投放。

这些基建投资的特点是,不断地将货币投放到市场,从市场上拿走资源,但在较长时期内不能向市场提供商品供应以回笼货币。所以,未来几年中国的货币量快速增长在所难免。

在通货膨胀条件下,居民投资理财有三条原理:在金融资产与实物资产之间,尽量选择实物资产;在债权资产与股权资产之间,尽量选择股权资产。在债权人与债务人之间,尽量做债务人。通货膨胀的本质,就是帮助债务人剥夺债权人。在通货膨胀背景下,人们首选买房,正是遵循上述投资理财的原理。

影响房价的第二个因素就是房产税。这涉及两点:

一是房产税何时出台;

二是房产税的税率有多高。

财政部专家曾多次强调,未来要将房产税作为地方政府的主要收入来源。也就是说,以前,地方政府的一个重要收入来源是卖地。随着卖地收入的减少,未来要靠向房产所有者收税来养地方财政。

地方财政支出不是小数,如果将房产税作为地方政府的主要收入来源,房产税的税率必定不低。房产税将会采取累进制,即拥有房产越多税率越高。这样,拥有房产较多的家庭就会因持有成本过高而抓紧卖房。较多的房主由买房转向卖房,房价就会出现一个快速下跌的过程。当然这会影响到银行等金融机构的安全,甚至会影响到社会稳定。

因此,房产税的征收力度会有一个由轻到重的变化过程。但这个趋势不会改变。

影响房价的第三个重要因素是,未来人口减少多少。房子是给人住的,没有人要房子干什么。

问题在于,高房价正在导致新增人口增速下降(当然还有其他因素),而庞大的老年人口基数会使死亡率上升。

●2017年全年出生人口1723万人,出生率为12.43‰;死亡人口986万人,死亡率为7.11‰;自然增长率为5.32‰。

●2018年全年出生人口1523万人,人口出生率为10.94‰;死亡人口993万人,人口死亡率为7.13‰;人口自然增长率为3.81‰。

以上是国家统计局在去年和今年所公布的两年的人口变化数据。从这两年的数据中可以看出,出生率由2017年的12.43‰下降到2018年的10.94‰,一年之间出生率下降近12%;死亡率由2017年的7.11‰上升到2018年7.13‰;其结果是,自然增长率由2017的 5.32‰下降到2018年的3.81‰,一年之间下降28%。

从年龄构成看,60周岁及以上人口24949万人,占总人口的17.9%,其中65周岁及以上人口16658万人,占总人口的11.9%。庞大的老年人口基数和快速增长的老年人口增长率,意味着未来快速增长的死亡率。

自然增长率的快速下降(一年之间下降28%),预示着中国很快会进入人口负增长时期。随着自然增长率的下降和人口的减少,对未来房屋需求和房价将会产生巨大的不利影响。当然,人口减少对房价的影响没有货币增长和房产税那么快。